От друга страна, форфетирането означава просто отказ от правото. При това износителят се отказва от правото си на по-късна дата, в замяна на незабавно плащане в брой, при договорена отстъпка, на задържания.

Първият и най-важен отличителен белег сред тези два термина е, че факторингът може да бъде с или без право на регрес, но форфетирането винаги е без регрес. Обърнете внимание на тази статия, за да знаете за някои повече разлики между факторинг и форфетинг.

Сравнителна таблица

| Основа за сравнение | Факторинг | Forfaiting |

|---|---|---|

| значение | Факторингът е споразумение, което превръща вашите вземания в готови парични средства и не е нужно да чакате плащането на вземания на бъдеща дата. | Форфетирането предполага сделка, при която задържащият купува вземания от износителя срещу парично плащане. |

| Падеж на вземанията | Включва вземания по сметки с кратък матуритет. | Включва вземания със средносрочни до дългосрочни падежи. |

| Стоки | Търговски вземания по обикновени стоки. | Търговски вземания по капиталови стоки. |

| Финанси до | 80-90% | 100% |

| Тип | Прибягване или невъзможност за прибягване | Non-прибягва |

| цена | Разходите за факторинг се поемат от продавача (клиента). | Разходи за форфетиране, които се поемат от задграничния купувач. |

| Договарящ инструмент | Не се занимава с търгуем инструмент. | Включва търговията с търгуем инструмент. |

| Вторичен пазар | Не | да |

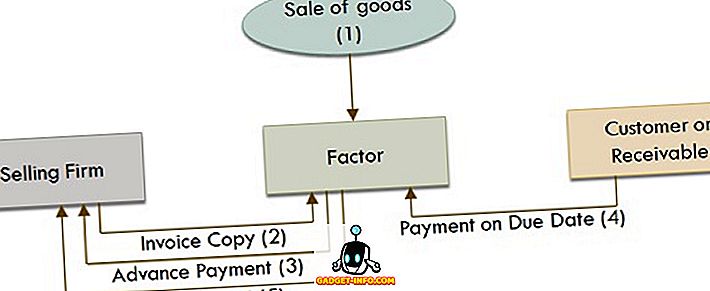

Дефиниция на факторинг

Факторингът се дефинира като метод за управление на книжния дълг, при който бизнесът получава аванси от вземанията, от банка или финансова институция (наричана фактор). Има три страни на факторинг, т.е. длъжник (купувач на стоки), клиент (продавач на стоки) и фактор (финансист). Факторингът може да бъде използван или без право на регрес, да бъде разкрит или неразкрит.

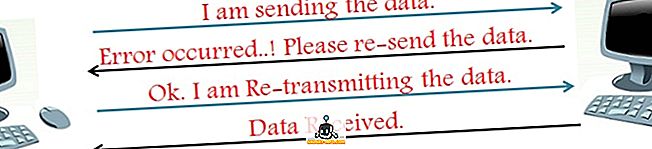

Процес на факторинг

В споразумението за факторинг, на първо място, кредитополучателят продава търговските вземания на фактора и получава аванс срещу него. Авансът, предоставен на кредитополучателя, е оставащата сума, т.е. определен процент от вземането се приспада като марж или резерв, комисионата на фактора се запазва от него и лихвите по аванса. След това кредитополучателят прехвърля вземанията от длъжника към фактора за уреждане на получените аванси.

Определение за форфетиране

Форфетирането е механизъм, при който износителят се отказва от правото си да получи плащане срещу доставените стоки или услуги, предоставени на вносителя, в замяна на незабавното плащане в брой от задържания. По този начин износителят може лесно да превърне продажбата на кредит в продажба на пари в брой, без да прибягва до него или до неговия форфейтер.

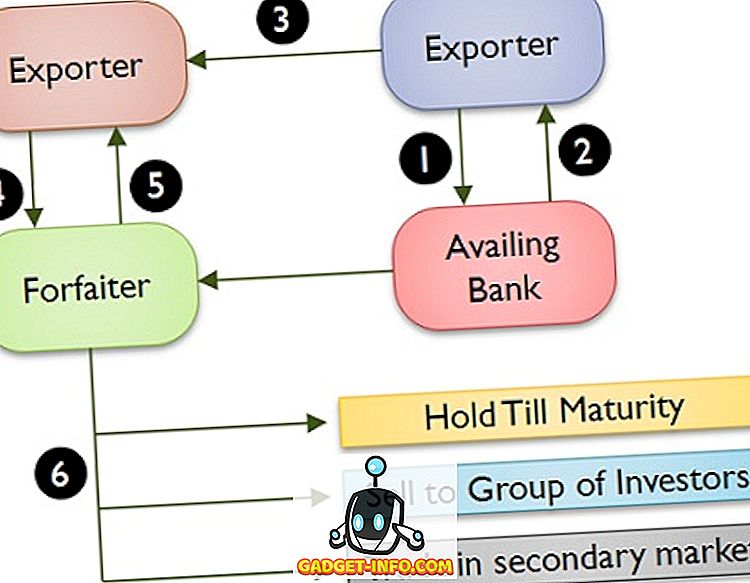

Процес на форфетиране

Форфайтерът е финансов посредник, който предоставя помощ в международната търговия. Доказателство за това са прехвърлими инструменти, т.е. менителници и записи на заповед. Това е финансова транзакция, помага за финансиране на средносрочни и дългосрочни договори за продажбата на вземания от капиталови стоки. В момента обаче форфетирането включва вземания с къси падежи и големи суми.

Основни разлики между факторинг и форфетинг

Основните разлики между факторинг и форфетинг са описани по-долу:

- Факторингът се отнася до финансово споразумение, при което бизнесът продава своите търговски вземания на фактора (банката) и получава паричното плащане. Форфетирането е форма на финансиране на износа, при която износителят продава вземането на търговски вземания на задържания и получава незабавно парично плащане.

- Факторингът се отнася до вземането, което погасява в срок от 90 дни. От друга страна, форфетингът се занимава с вземанията, чийто падеж варира от средно до дългосрочно.

- Факторингът включва продажбата на вземания по обикновени стоки. Обратно, продажбата на вземания по капиталови стоки се извършва чрез форфетиране.

- Факторингът осигурява 80-90% финансиране, а форфетирането осигурява 100% финансиране на стойността на износа.

- Факторингът може да се прибягва или да не се използва. От друга страна, форфетирането винаги не е регресен.

- Разходите за факторинг са направени от продавача или клиента. Разходите за задържане се поемат от чуждестранния купувач.

- Форфетирането включва разглеждане на търгуеми инструменти като менителници и запис на заповед, което не е в случая с Факторинг.

- При факторинга няма вторичен пазар, докато във форфетинга съществува вторичен пазар, което увеличава ликвидността при форфетирането.

заключение

Както споменахме, факторингът и форфетирането са два метода за финансиране на международната търговия. Те се използват главно за обезпечаване на неизплатени фактури и вземания по сметки. Факторингът включва закупуването на всички вземания или всички видове вземания. За разлика от Forfaiting, която се основава на транзакция или проект.